Una de las cosas que más llama la atención a quien se viene aquí a trabajar es lo complicado que parece a primera vista el funcionamiento de la pensión de jubilación en Estonia. Hoy, entramos en profundidad en él, y vemos cómo funcionan los tres pilares de las pensiones estonias y quien tiene la responsabilidad de cada uno.

Pilar I: Pensión Estatal

El primer pilar de la pensión de jubilación en Estonia es la pensión estatal, que es la que paga el estado a aquellas personas que lleguen a la edad de jubilación y la pidan.

Hay dos tipos de pensiones, la pensión mínima y la pensión por edad avanzada.

Pensión Mínima

La pensión mínima estonia, o pensión nacional, para aquellas personas que hayan llegado a la edad de jubilación (ahora mismo, entre los 63 y los 65 años dependiendo de cuándo hayas nacido) y hayan cotizado en el sistema estonio menos de 15 años. Esta pensión, en 2023, es de 336,39 euros.

Pensión por Edad Avanzada

La pensión por edad avanzada, que es para aquellas personas que hayan llegado a la edad de jubilación y hayan cotizado más de 15 años.

El cálculo de la pensión por edad avanzada es lo más complicado de todo el sistema. La última vez que cambió fue en 2021, así que explicaré este último cambio.

La pensión por edad avanzada tiene cuatro componentes:

- Cantidad base, que es igual para todo el mundo y se actualiza todos los años.

- Cantidad por años cotizados, que incluyen los años que has trabajado, pero en algunos casos, también los que has estudiado.

- Cantidad asegurada. Cuando una empresa contrata un empleado, tiene que pagar dos cosas: el sueldo del empleado e impuestos al estado equivalentes al 33% de ese sueldo, el conocido como el «Impuesto Social». Un porcentaje de ese impuesto va a las pensiones. Aquí solo se cuenta lo que tu empresa haya pagado por ti hasta 2020, ya que ese cálculo fue reformado en 2021.

- Cantidad conjunta. Esta es la novedad de 2021. Tiene dos componentes, cuya cantidad se suma y al resultado se le aplica un coeficiente. Ese coeficiente es la media del coeficiente de cada componente.

- Componente asegurado: Es lo mismo que la cantidad asegurada del punto 3, pero contando a partir de 2021. El coeficiente 1.0 sería el del sueldo medio de Estonia.

- Componente de solidaridad: Esto depende de cuánto sea tu sueldo. Si anualmente has ganado más del salario mínimo, sea cuanto sea, tu coeficiente es de 1.0. Si has ganado menos, tu coeficiente se calculará en proporción.

La suma de estos cuatro componentes es la cantidad de la pensión por edad avanzada que cobrarás. Y, como te puedes imaginar, no es suficiente para vivir.

Para complementarla, tenemos los otros dos pilares.

Pilar II: Pensión Financiada Obligatoria

Una de las cosas que más me sorprendió cuando me mudé a Estonia en 2018 es que, en mi segundo día aquí, cuando fui a abrir una cuenta en el banco, me obligaron también a abrir un plan de pensiones. Cuando llegué a casa me puse a investigar y resulta que ese era el plan para el Pilar II de mi pensión de jubilación de Estonia.

El segundo pilar es lo que aquí llaman la «Pensión Financiada Obligatoria». Se llama así porque es obligatoria y depende de las aportaciones que tú hagas a través de los impuestos que te retienen en tu sueldo mensual. Esa contribución va al plan de pensiones del banco privado que tu hayas elegido, que la invertirá por ti.

Así funciona:

- Tu empleador te da tu sueldo mensual, y de ese sueldo mensual, el estado estonio te retiene un 20% de impuestos.

- El 2% de tu sueldo mensual va para tu segundo pilar. El estado te lo retiene automáticamente como parte de ese 20% de impuestos.

- Esa retención del 2% va al plan de pensiones privado que hayas seleccionado en tu banco.

- El estado estonio duplica tu contribución y lo ingresa en tu plan de pensiones. Es decir, aporta el equivalente al 4% de tu sueldo mensual.

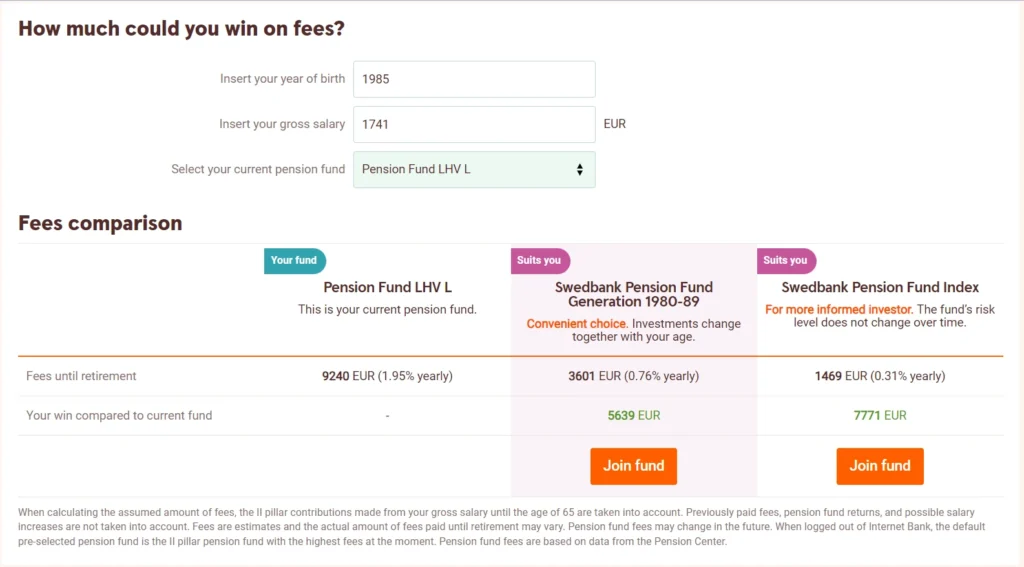

- El banco lo invierte en tu nombre, y se queda una tasa anual de entre un 0.5% y un 1.5% de las ganancias, dependiendo del banco.

Dónde mirar tu Pilar II

- Puedes mirar el desglose de tus contribuciones en el sistema de gobierno electrónico de Estonia. Tienes que ir a parte privada de la web del MTA, su equivalente de Hacienda.

- Dale a «Enter e-MTA» y selecciona tu método de entrada (yo siempre uso Smart-ID).

- En el menú de la izquierda, dale a «Registers», y allí, a «Data on Mandatory Funded Pensions».

- Selecciona las fechas que quieres mirar y dale al botón que dice «Kuva».

- Puedes mirar el rendimiento de tu plan de pensiones en la sección «Pensions» de la web de tu banco en Estonia

Seleccionar un fondo de inversión para el Pilar II

Hay dos cosas que seleccionar: el banco donde vas a tener la pensión, y el fondo de inversión que vas a usar en ese banco.

El Banco

En cuanto a qué banco seleccionar, en Estonia hay cinco grandes instituciones: Swedbank, LHV, SEB, Luminor y Coop. Más o menos todos funcionan igual en lo que a la pensión de jubilación se refiere, ya que es un tema que está muy regulado legalmente.

La gran diferencia está en el retorno de sus inversiones, y cuanto mayor retorno, mejor para nosotros. La web de cada banco suele tener un comparador, y prospectos de cada fondo. Échales un ojo a ver cuál te va mejor, siempre teniendo en cuenta que la pensión es algo que va a 20, 30 o 40 años vista, y que retornos pasados no garantizan retornos futuros.

El Fondo de Inversión

En cuanto al fondo de inversión dentro del banco, todos los bancos de Estonia ofrecen dos, tres o cuatro tipos diferentes de plan de pensiones para tu Pilar II. Se diferencian entre ellos por el nivel de riesgo que se toma en cada uno, que básicamente depende de la mezcla de bonos del estado e inversiones en acciones y ETFs que tengan.

Normalmente, se recomienda que, cuanta más edad tengas, menos riesgo tomes.

De hecho, en algunos bancos, el nombre del fondo de inversión ya incluye el año de nacimiento recomendado para él. Por ejemplo, Swedbank tiene el Swedbanki Pensionifond 1980-1989 Sündinutele, que literalmente significa «Fondo de Pensiones de Swedbank para Nacidos entre 1980 y 1989».

Dejar el Pilar II

Desde 2021, el estado te da la posibilidad de abandonar el Pilar II y retirar todo tu dinero a tu cuenta corriente. Esto lo puedes hacer a través de tu banco.

Sin embargo, tiene desventajas:

- Pierdes la contribución del estado a tu pensión.

- Cuando recibes el dinero, tienes que pagar un 20% de impuestos sobre la cantidad que recibas.

Y es o todo o nada, no puedes quitar solo una parte.

Pilar III: Pensión Financiada Suplementaria

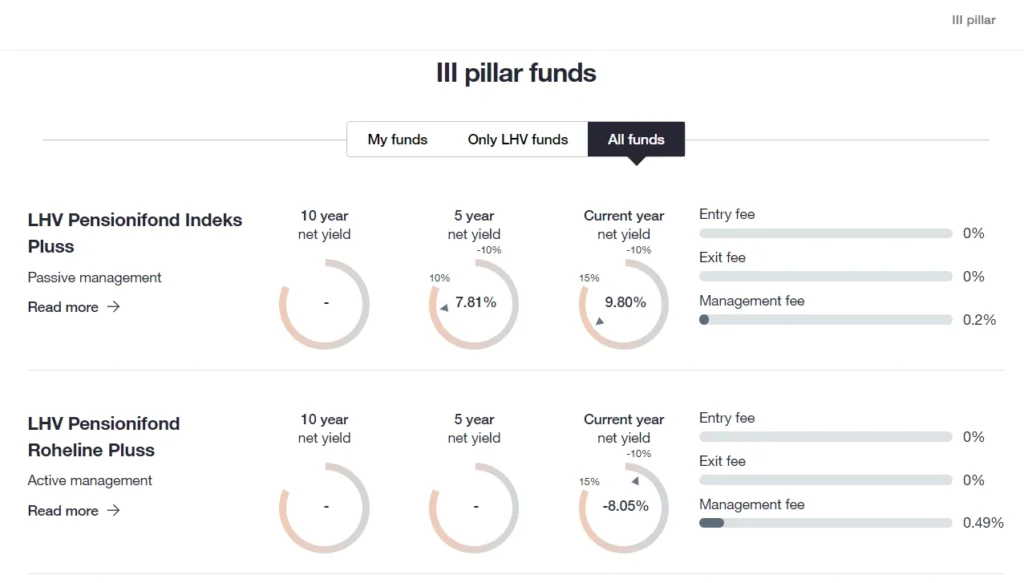

El tercer pilar se conoce como la «Pensión Financiada Suplementaria». Es financiada porque la financias tú mismo cómo y cuando quieras, y es suplementaria porque no es obligatoria.

Básicamente, eres tú quien tiene la responsabilidad personal de meter tu propio dinero en este pilar (aunque hay empresas que han comenzado a ofrecer aportaciones a este pilar como parte de la compensación a sus empleados, pero son una minoría).

El Pilar III tiene un funcionamiento muy parecido al Pilar II, excepto porque eres tú, y no el estado, quien transfiere el dinero al fondo de pensiones directamente de tu cuenta corriente. Puedes hacerlo con una aportación mensual, o puedes meter una cantidad de dinero de vez en cuando. Eso lo decides tú. Luego, el banco invierte el dinero por ti.

La gran ventaja es que el dinero que metas en este pilar acarrea una deducción en la Declaración de la Renta, hasta un límite anual del 15% de tu sueldo o un máximo de 6.000€.

Dónde mirar tu Pilar III

Puedes mirar el rendimiento de tu plan de pensiones en la sección «Pensions» de la web de tu banco.

Seleccionar un fondo de inversión para el Pilar III

Las recomendaciones para seleccionar un fondo de inversión para el Pilar II que vimos arriba también se aplican al Pilar III.

Sí hay una pequeña diferencia, y es que los nombres de los fondos del Pilar III no son tan claros como en el Pilar II. Y es porque, aunque la recomendación de a mayor edad, menor riesgo se aplica también al Pilar III, la decisión de en qué fondo invertir es más abierta y depende aún más de tu apetito por el riesgo.

Y nada, con esto acabamos el repaso a todo lo que tienes que saber sobre la pensión de jubilación en Estonia. Es un tema más complicado que las pensiones españolas, desde luego, pero una vez que te lo explican, es fácil de entender: tres pilares, con tres sitios de donde sale el dinero diferentes, y muchísima responsabilidad personal.